ההבדל בין פאן, טאן ופח ההבדל בין

PAN כרטיס הודו

טרמינולוגיות בשימוש בתחום המס יכול להיות די מבלבל או צליל דומה, אבל המשמעויות שלהם עשויים להיות שונים, והם עשויים גם פונקציות שונות. קשה לעבור תהליך הגשת מס ולא מצליחים לראות טרמינולוגיה כי הוא מעבר להבנתך. בין המונחים הנפוצים ביותר שאתה צפוי למצוא הם PAN, TAN, ו- TIN. מאמר זה מתעמק בהגדרת המונחים ובהתאמת ההבדלים המבדילים בין המונחים.

-> ->הגדרת מונחים

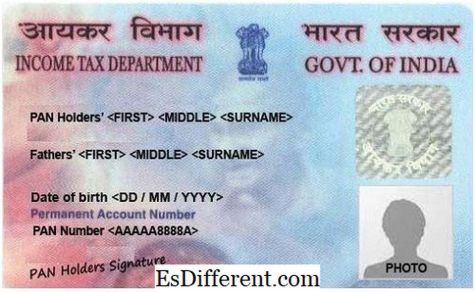

PAN מייצג מספר חשבון קבוע. זהו קוד ייחודי של 10 ספרות אלפאנומריות הניתנות לכל משלם המסים בהודו. ה- PAN מופקדת על ידי מחלקת מס הכנסה המהווה תהליך בפיקוח המועצה המרכזית למסים ישירים והיא דרישה לכל מי שמעורב במסחר ועסקאותיו עולות על גבול נתון בהתאם למדינה. למעשה, PAN הוא ייצוג של אדם למחלקה והוא משמש לגבי מסמכים פיננסיים שונים כדי לזהות את האדם. כרטיס PAN או מספר הוא צורה חיונית מאוד של הזיהוי הוא בדרך כלל דרישה לאזרחים השואפים להקים חברה או LLP.

TAN מייצג מספר ניכוי מס ומספר חשבון אוסף והוא קוד ייחודי המורכב מ 10 ספרות אלפאנומריות שהונפקו גם על ידי מחלקת מס הכנסה (1). הוא מונפק לכל ישות או ארגון אשר מנכה מס במקור הידוע בשם מס במקור (TDS) או נדרש לגבות מס במקור הידוע גם בשם מסים שנאספו במקור (TCS). ארגון או גוף זה עשויים להיות רק חברה או בנק המנכה מס משכורות העובדים.

->TIN מייצג מספר זיהוי משלם המסים הוא קוד של 11 ספרות מספריות, המהווה דרישה של כל היצרנים, החנוונים, הסוחרים, היצואנים, המוכרים מסחר אלקטרוני וכל סוחרים אחרים או סוחרים צפויים לשלם מס ערך מוסף. מספר זיהוי משלם המסים הוצג לראשונה על ידי מחלקת מס הכנסה כדרך למודרניזציה של מערכות המס הקיימות של ניטור מסים ישירים, חשבונאות, עיבוד ואיסוף באמצעות טכנולוגיית מידע (2). זה מאפשר פעילויות המס של אחד במדינה אחת באופן אוטומטי לשקף במצב אחר כאשר הגיע הזמן לשלם. בארה"ב, ה- TIN מוקצה על ידי מנהל הביטוח הלאומי או על ידי מס ההכנסה (IRS). הוא מכונה גם מספר מע"מ, מספר CST או מספר מס מכירה.

ההבדלים

לכל המונחים יש משמעויות שונות, וכל אחד מהם שונה מזה של האחר. להלן כמה היבטים שבהם מונחים אלה שונים, ותיאור כיצד מתרחשים הבדלים אלה.

הסוכנות שמקשרת

מאז PAN, TAN ו- TIN הם כולם מספרי זיהוי הקשורים למס, הם מונפקים על ידי גופים המעורבים באיסוף מס, עיבוד וחשבונאות. מספרי PAN ו- TAN מונפקים על ידי מחלקת מס הכנסה. עם זאת, המשימה של PAN הוא בדרך כלל תחת פיקוחו של המועצה המרכזית מסים ישירים. TIN מוקצה בדרך כלל על ידי המינהל לביטחון לאומי או על ידי מס ההכנסה הפנימי בהודו. בארצות הברית, TIN מוקצה על ידי מחלקת המס המסחרי של ממשלות של כל אחת מהמדינות.

קוד מבנה

את כל הקודים יש מבנים ייחודיים ייחודי לזהות אותם אחד מהשני. הן PAN והן TAN הם 10 ספרות אלפאנומריות. עם זאת, התוכן שלהם ואת ההסדר שלהם הם קצת שונה. החל מ- PAN, המספר מורכב מחמישה תווים אלפביתיים ואחריהם ארבע תווים מספריים, ולאחר מכן התו הסופי הוא אלפבית. שלושת המכתבים הראשונים הם סידור של אלפבית מ- AAA ל- ZZZ. לאחר מכן עוקב אחר התו הרביעי שהוא מזהה של בעל הכרטיס הייחודי המוגדר מראש. לכל אות יש את מה שהיא מייצגת (3). הדמות החמישית היא התו הראשון של שמו של האדם במקרה של כרטיס PAN אישי או שם הישות במקרה של חברה / HUF / המשרד / AOP / BOI / רשות מקומית / אדם שיפוטי מלאכותי או הממשלה. התו האחרון הוא אלפבית אשר משמש ספרות ספרות.

A TAN יש כמעט את אותו מבנה כמו מספר PAN, אלא שיש לו חמישה מספרים מספריים לפני ספרות הסימון. שלושת התווים האלפאטיים הראשונים מייצגים את העיר שבה הוקצה המספר. TIN, לעומת זאת, הוא קוד מספרי בן אחת עשרה ספרות ששתי התווים הראשונים שלו מייצגים את קוד המדינה שהוקצה למדינה מסוימת זו. תשעת התווים האחרים עשויים להשתנות ממדינה למדינה.

מטרה

יש את המטרה של מיועד מספרים אלה. PAN פועלת כקוד אוניברסלי לזיהוי עסקאות פיננסיות. זה עוזר לשמור על לבדוק את כל העסקאות כי יש מרכיב חייב במס. TAN, לעומת זאת, משמש כדי systematize ניכוי וגבייה של מס במקור (TDS ו TCS). האספן או הדדוקטור נדרש לצטט את TAN בכל תשואת ה- TDS ו / או TCS, כל תשלום של TDS / TCS, ותעודת TDS / TCS (1). TIN משמש לזיהוי כל הסוחרים הרשומים תחת מע"מ. הוא עוקב אחר כל הפעילויות הקשורות מס ערך מוסף בארץ.

אנשים / ישויות

לגבי אנשים או ישויות אשר צריך להיות ברשותם של מספרים אלה, הוא תלוי בעיקר במטרה של המספר. לדוגמה, מאחר שמספר החשבון הקבוע (PAN) משמש למעקב אחר כל עסקה פיננסית חייבת, כל משלם מסים במדינה נדרש להחזיק ב- PAN לצורך זיהוי. TAN, לעומת זאת, דרישה של כל אדם או ישות שיש לה את המנדט של איסוף או ניכוי מס במקור.אלה הם בעיקר מעסיקים אשר לנכות מס משכורות של העובדים שלהם. TIN נדרש להיות בבעלות על ידי כל הסוחרים והסוחרים צפויים לשלם מס ערך מוסף ברחבי הארץ.

חקיקה

לכל אחד מהמספרים הללו יש חוק חוקתי שמייצג אותו. PAN הוא כפי שסופק על ידי סעיף 139 A של חוק ה- IT של 1961 בהודו. TAN מסופק סעיף 203A של חוק מס הכנסה של 1961 ו TIN הוא חשבון על ידי חוק שונה ממדינה למדינה.

עונשים

בהתחשב בעובדה שכל אחד מהמספרים הללו הוא דרישות חוקתיות הנתמכות על ידי חוקים ומעשים שונים, יש בהכרח השלכות או מחיר לשלם אם לא נקבעו כללי הסט. ישנם קנסות שונים במדינות שונות בשל אי ציות ל- TIN (2). עונש של 10,000 רופי הוא קרוב אם אחד לא מצליח לציית לכללים של PAN ואת אלה של TAN כמו גם כמו הגשת רבעוני של תשובות TDS על ידי העסק או לא מצטט את TAN במסמכים ספציפיים.

טופסי בקשה

עבור היישום של PAN, הודי נדרש למלא טופס המכונה טופס 49A בעוד הזרים המעוניינים להגיש בקשה להשיג PAN נדרש למלא טופס 49AA. כדי להגיש בקשה TAN, המבקש נדרש למלא טופס 49B, ולבסוף, היישום של TIN דורש מילוי של צורות שונות בהתאם למצב שבו אחד הוא החלת.

המסמכים הדרושים ליישום

כדי להגיש בקשה ל - PAN, על המבקש להיות בעל תעודת זהות תקפה או הוכחת בעלות על אחד, הוכחת כתובתו, תמונות למקרה שהוא מועמד יחיד ו הוכחת גילם או תאריך לידתם (1). עם זאת, עבור היישום של TAN, לא נדרש מסמך למעט זה עבור יישום מקוון עבור TAN, המבקש צריך להגיש את ההכרה חתום. כדי להגיש בקשה ל- TIN, המבקש דורש הוכחת רישום, החזקה ב- PAN והוכחת זהות הבעלים. עם זאת, דרישות אלה עשויים להשתנות בהתאם למצב שבו הישות עשתה בקשה.

עלות היישום

הבקשה ל- PAN בהודו מחולקת לשתי קטגוריות. הראשונה היא אם כתובת התקשורת נמצאת בתוך המדינה והשנייה היא אם כתובת התקשורת נמצאת מחוץ להודו. אלה מחויבים Rs. 107 ו- Rs. 989 בהתאמה. עבור היישום של TAN, זה יעלה Rs המבקש. 55, וכן יידרשו לשלם את מס השירות. עלות היישום של TIN היא מגוונת גם בהתאם למצב שבו אחד הוא עושה את היישום.

טבלה 1: סיכום ההבדלים בין PAN, TAN ו- TIN.