Differnece בין הגורמים & תרופה של מחזור מחזור- Keynesian & Hayekian צפיות הפרש בין

מבוא

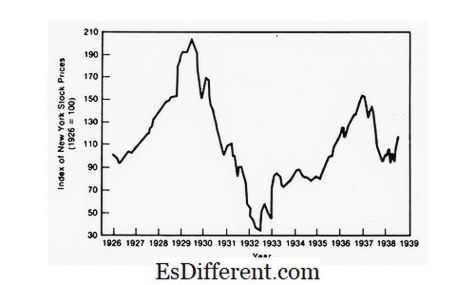

הוויכוח בין שני חוקרים מודרניים כלכלנים של המאה ה -20, כלומר, ג'ון מיינרד קיינס מאנגליה ופרידריך האייק מאוסטריה, הגיבור הפרו-לייס-פאר, לגבי הסיבות והסעדים של מחזורי המסחר, נותר אחד הטענות החריפות של חסידיו. שמונה עשורים, ועדיין ממשיך להיחשב לדיון המקרו-כלכלי של המאה. הוויכוח נבע על רקע הדיכאון הגדול של שנות השלושים, אשר הניע את שני הכלכלנים לגלות את הסיבות למחזורי העסקים, ולבנות את הצעדים המופצים שלהם, שככל הנראה יעצרו את התנודות במשק, יפסיקו את התנופה, ולשים את הכלכלה על הזרם.

-> ->מאמר זה הוא ניסיון מחקר השוואתי של התפיסות כי קיינס & Hayek בא לידי ביטוי גורמת לתנודות מחזוריות, במיוחד מדוע הכלכלה slumps, וכיצד למטה הנדנדה בניית אי התעסוקה, רמות נמוכות של השקעה & הייצור וההכנסה ניתן לתקן את הכלכלה ניתן לשים על מסלול הפיתוח באמצעות צעדים פיסקליים או צעדים מוניטריים מצד הממשלה.

-> ->תיאוריה של קיינס

גורם

עוד לפני חתיכת מאסטר "תורת ההכנסה הכללית, תעסוקה וכסף" בשנת 1936, לורד קיינס הביע את דעתו על סיבות, ותרופות של מחזור העסקים שלו בספרו הידוע פחות "מסה על כסף" בשנת 1930. עם זאת, התיאוריה הכללית של קיינס, מלבד הסבר מה קובע בכל עת את רמת הרווח, התפוקה והתעסוקה השוררים, היא גם מספקת הסבר למחזור העסקים, כ מחזורי העסקים אינם אלא תנודות קצובות ברמות הכלליות של ההכנסות, התפוקה והתעסוקה .

עם זאת כדאי לציין כי התיאוריה הכללית של קיינס אינה תיאוריה של מחזור עסקים. במקום זאת הוא יותר מאשר באותו זמן פחות מאשר תיאוריה של מחזור העסקים. זה יותר מאשר תיאוריית מחזור העסקים כפי שהוא נותן הסבר כללי לגבי רמת שיווי המשקל של תעסוקה די עצמאית של שינויים בטבע השינויים של התעסוקה, וזה פחות מאשר להשלים מחזור עסקים התיאוריה כפי שהוא לא נותן תיאור מפורט עבור בשלבים שונים של מחזורי מסחר, וכן אינו בוחן מקרוב נתונים אמפיריים של תנודות עסקיות, אשר ניתן לצפות מהתיאוריה המלאה של מחזור העסקים. על פי קיינס, הסיבה העיקרית למחזורי המסחר או לתנודתיות בעסקים היא תנודות בשיעור ההשקעה, אשר שוב נגרמת על ידי תנודות ביעילות שולית של הון

.שיעור הריבית, גורם דומיננטי נוסף של ההשקעה אינו רגיש במיוחד לתנודות, ונשארים יציבים יותר או פחות. זה לא משחק שום תפקיד משמעותי בתנודות מחזוריות בעסקים. אבל יש לציין כי לפעמים זה מחזק ואף משלים את הגורם העיקרי אני. ה. יעילות שולית של הון (MEC). המונח נטבע על ידי קיינס כדי לקבוע את שיעור הרווח הצפוי מהשקעה חדשה. כך אומר קיינס, כי השינוי בציפיות לגבי שיעור הרווח מההשקעה החדשה גורם לתנודות בפעילות הכלכלית. תנודתיות ב - MEC או שיעור הרווח הצפוי מתבצע משתי סיבות: (i) שינויים בתשואה העתידית ממוצרי הון, וכן) ii (שינויים בעלות אספקת מוצרי הון. תנודתיות בעלות אספקת מוצרי הון משמשת משנית ומשלימה לשינויים בתשואה העתידית של מוצרי הון חדשים (השקעה). זה תשואה פרוספקטיבית של סחורות הון שהופך את MEC יציב, ואפילו כפוף תנודות אלימות . כמו בום מסתיים, ואת הירידה הכלכלית מתחילה, תשואה פוטנציאליים ו MEC נופלים עקב השפע הגובר של מוצרי הון.

זוהי עובדה אובייקטיבית המניבה גל של ציפיות פסימיות, שהיא עובדה פסיכולוגית . זה פסימיות נוספת דוחפת תשואה פוטנציאלית ובתמורה MEC. כך התנועה כלפי מטה של עקומת הפעילות הכלכלית מוסברת על ידי הירידה MEC. כתוצאה מירידה בהשקעה MEC נופל גם, אשר בתורו מפחית את רמת ההכנסה. אפקט המכפיל קובע. ירידה מסוימת בהשקעה משתקפת ביותר מאשר ירידה יחסית ברמת ההכנסה . כמו הכנסה נופל במהירות, זה מושך את רמת התעסוקה גם כן. שלב למעלה סווינג i. ה. מיתון ההתאוששות של מחזור המסחר יכול להיות מובן גם על ידי אותו היגיון עם יישום לאחור. התור כלפי מעלה של מחזור מופעלת על ידי תחייתה של MEC. החלק של המחזור בין נקודת המפנה העליונה לנקודת המפנה התחתונה מותנה בשני גורמים: א) הזמן הנדרש עבור מלאי ההון עודף לחלוטין ללבוש. b) הזמן הנדרש לספיגת מלאי עודף של מוצרים מוגמרים שמאלה מעל הזמן של בום.

בשל שתי הסיבות הנ"ל, תיווצר מחסור במכירת מוצרי הון. זה יגדיל MEC ותפוקה פוטנציאלית

. אווירה של אופטימיות כוללת, שתגרום לאנשי עסקים ללכת להשקעה נוספת. מכפיל אפקט יפעל בכיוון חיובי, אני. ה. נתון הגידול בהשקעה ייתן יותר מאשר עלייה מידתית בהכנסות. זה יעמיד את המנוע הכלכלי על המהלך כלפי מעלה, ו בום ייקבע בסופו של דבר.

תיקון קיינס סבור כי למטה הנדנדה של מחזור המסחר מתרחשת כמו ההשקעה בפועל נופל מתחת חיסכון. בעת ההידלדלות בהשקעה הפרטית, על הממשלה להתאים את הוצאות ההון של המדינה ושל הגופים הציבוריים כדי להתאים את ההשקעה הפרטית היוצאת.כך יימחק חוסר שיווי המשקל בחסכון ובהשקעה, והכלכלה תישאר יציבה. במהלך הדיכאון הגירעון בהשקעה צריך להיות מורכב על ידי גידול בהשקעה של המדינה והמגזר הציבורי, וכאשר ההתאוששות קובע, ואת ההשקעה הפרטית עולה, הממשלה צריכה לקצץ בהוצאות. בצד ההכנסות, במהלך הדיכאון, הממשלה חייבת לקצץ שיעורי ומסים, ואת ההפך לעשות במהלך ההתאוששות. כדי לנסח זאת בדרך אחרת, על הממשלה להכין תקציב גירעון במהלך דיכאון ותקציב עודף במהלך ההתאוששות. לפיכך, על פי קיינס, המדיניות הפיסקלית הידועה גם כניהול קונטרה מחזורי של המימון הציבורי עשויה להיות מיושמת הן בשיטת ההוצאות והן בשיטת ההכנסה. בין שני, שיטת ההוצאות היא יעילה יותר, כמו שיטת הכנסה משאיר את כל הקרקע עבור משקיעים פרטיים, אשר עשויים שלא להיות מסוגל לכוון השקעות בערוצים הרצוי ביותר. עם זאת שילוב של שני יכול לתת את התוצאה הטובה ביותר. תיאוריה של האייק

גורם

חתן פרס נובל וחבר ה- KLSE פרידריך א. האייק מאמין שהבום הוא תוצאה של השקעה מופרזת ודיכאון בנוגע לדיכאון כמתקן מתקבל על הדעת לחוסר האיזון בחסר. ההשקעה במהלך השגשוג נעשית מופרזת, והדבר בא לידי ביטוי בהרחבה מהירה יותר של מוצרי ההון לעומת מוצרי צריכה במהלך מחזור המסחר של מחזור המסחר. במהלך הדיכאון, כמשקיעי השקעות, תעשיות מוצרי ההון סובלות יותר מתעשיות מוצרי צריכה. אף על פי שהאייק אינו רואה במחזור הסחר תופעה כספית גרידא, אך הוא מייחס את הפער בין קצב הגידול של ענפי מוצרי ההון לבין ענפי מוצרי צריכה לגמישות המערכת הבנקאית. התיאוריה הכספית של האייק על השקעה יתר מבוססת על ההבחנה בין ויקסל בין שיעור הריבית הטבעי לבין הריבית בשוק. שיעור הריבית הטבעי הוא השיעור שבו הביקוש לקרן לוניבל שווה לאספקה של חיסכון מרצון, ומצד שני שיעור הריבית בשוק הוא השיעור השורר בשוק ונקבע על ידי שוויון בביקושים לאספקה. האייק אומר כי כל עוד הריבית הטבעית שווה לשיעור הריבית במשק, המשק נשאר בשיווי משקל. כאשר שער השוק של הריבית נופל מתחת לשיעור הטבעי הכלכלה עדים לשגשוג.

גידול בהזדמנויות ההשקעה מוזן משיעור ריבית נמוך יותר, ויש עידוד בקרב היצרנים לאמץ שיטות ייצור מתמשכות יותר ויותר, ובהתאם לכך שככל שהעבודה המלאה קיימת, המשאבים עוברים יותר ויותר מענפי מוצרי צריכה ל אלים ההון תעשיות על ידי חיסכון בכפייה

. החיסכון הכפוי נובע מהפחתת הצריכה של מוצרי צריכה עקב ירידה בייצור וכתוצאה מכך עליית מחיר. זה חיסכון בכפייה מקבל channelized לתוך ייצור של מוצרי הון.

תחרות בין גורמי הייצור מגדילה את מחירם. לפיכך, השקעה כספית נוספת על גורמי הייצור מתרחשת, והכלכלה חווה מעל לכל שגשוג ובום

.אבל בום לא קיים עבור lang. העלייה במחירי גורמי הייצור מקטינה את הרווח של ענפי מוצרי ההון, והיצרנים מפסיקים להשקיע יותר. כתוצאה מכך הריבית הטבעית נופלת, והבנקים חלים על הפסקת ההלוואה. הגדלת העלות של גורמי הייצור מפחית את הרווח, והביקוש לקרנות lonable על ידי המפיקים ליפול, וכתוצאה מכך שוק הריבית עולה. זה מגדיר את הנדנדה למטה של מחזור, שבו הייצור והתעסוקה הן ליפול ובסופו של דבר השפל מגיע דרך. תיקון האייק, להיות חזק prois la-faire opines כי, כמו ערכות דיכאון בבנקים משאבת באספקה טרי של כסף כמו ערימות כסף בשימוש עם הבנקים. שער השוק של הריבית נופל ואת היצרנים למלא מעודדים להשקיע. אווירה של אופטימיות שוב מגדירה במשק והכלכלה מתחילה לחוות את ההתאוששות ואת התנופה מעלה של מחזור מתחיל אשר מסתיים בום. סיכום

(i)

Keynes דגל במדיניות הפיסקלית כדי להילחם במחזור העסקים, ואילו האייק היה לטובת אמצעי מוניטרי.

(2)

עד 1970, המלצתו של קיינס על תפקיד חיובי של הממשלה כשחקן כלכלי, במיוחד במהלך המשבר הכלכלי היה דומיננטי בקרב אחוות הכלכלה העולמית. מאז שנות ה -70 החלה ההכרה באיידאולוגיה החריפה של האייק.

(3)> אף על פי שקיינס לא היה פעיל לטובת תכנון ממשלתי כלשהו, הוא האמין שהממשלה יכולה למלא תפקיד חיובי להסדיר את הכלכלה. האייק האמין בכלכלת השוק החופשי וכי הביקוש בשוק ואספקת הדינמיקה של הכסף יכול לשמש תרופה למחזור העסקים.